全球石油和天然气市场的平衡正在发生变化——具体情况如下

本周,我们将看到一个新的开始阿布扎比国际石油展览会(ADIPEC)它已成为全球能源对话的一个场所。阿布扎比的声望表明,它已成为石油和天然气市场新的“重心”之一。

但情况并非总是如此。几十年来,石油市场和石油地缘政治一直处于北大西洋发达进口国和中东出口国之间的轴心位置,由七家国际石油公司管理。上世纪70年代,随着原油价格上涨两倍,这些公司失去了对中东石油生产的控制。

日益扩大的不平衡

从1980年到2017年,美洲和欧洲的石油消费量继续增长,每天增长900万桶,但产量却增长了1200万桶。这减少该地区的赤字为3兆美元,占消费的三分之一。不过,对于亚太地区来说,赤字问题依然存在增加产量增加了300万桶,但未能跟上消费量增加2400万桶的步伐。

直到2010-12年左右,中东的石油盈余与亚太地区不断增长的需求持平或超过了需求。但那个时代已经结束了。亚太地区的石油赤字已经超过了中东地区的盈余(图1),该地区的石油消费将持续增长,而资源的缺乏意味着该地区自身的产量将跟不上。

图1

资料来源:《BP统计评论》2018年;作者的计算。

独联体国家作用的转变

1991年12月苏联解体时,没有向亚太地区出口石油的基础设施。

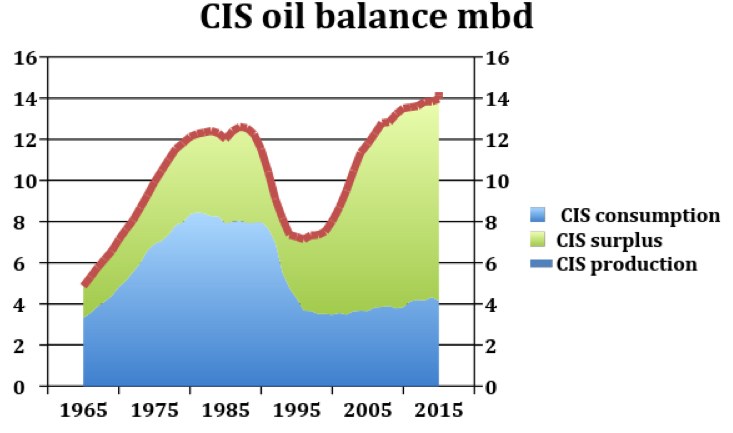

顺差的国家自1991年以来,独联体(CIS)的发展,作为他们的石油需求下降了大约4 mbd(由于损失一半的石油占能源需求),和生产恢复了6 mbd,产业重组后,与各种各样的私人和外资参与。

图2

重返亚洲战略

新的基础设施既支持又限制了独联体转向亚太市场的战略ESPO管道例如,从东西伯利亚到海上出口的Kozimno港/Nakhodka,有直达中国的支线;库页岛的出口能力;以及一条从哈萨克斯坦到中国的输油管道系统。通过增设泵站、减阻剂或建造额外的管道(成本高昂),这些管道的产能可以从每天50万桶提高到每天近100万桶。

中国投资者通过提前购买原油、贷款或其他金融安排为基础设施融资。由于20-30年的项目寿命,存在一些财务风险。还有一种政策风险是,东西伯利亚的部分产能将被重新调整,以取代西伯利亚西部日益枯竭的供应,用于出口欧洲。

全球石油的新动态

因此,全球石油平衡的新动态是在大西洋和亚太贸易逆差国家与中东和独联体贸易顺差地区之间形成一种不断变化的四方平衡。大西洋市场受到两大流动性市场竞争的引导:美国市场以西德克萨斯中质原油定价,欧洲市场以布伦特原油定价,而迪拜开始被用作规模小得多的太平洋市场的标杆。

在多数亚太国家,国有控股企业在供应和进口方面都占主导地位,在这些国家,国有进口企业通过政府间交易(政府间交易)为许多进口融资。在欧洲和北美,原油和零售市场由众多相互竞争的私营企业主导。

2016年,欧佩克、俄罗斯联邦、墨西哥和其他9个国家发起了一项政治行动合作宣言目的是通过商定的短期生产调整来稳定全球石油价格,并由一个部长级联合监测委员会审查。2017年,这些国家的总产量为6000万桶/天(约占全球总产量的三分之二),而欧佩克一国的总产量为4300万桶/天。双方商定的调整已基本实现。

亚洲天然气短缺

在亚太地区,天然气仅占能源需求的11%,而在全球,这一比例为23%。天然气由俄罗斯和土库曼斯坦的管道供应,以及来自中东、库页岛和澳大利亚的液化天然气供应。中国公司与俄罗斯公司共同投资天然气项目。

考虑到该地区高燃煤(占其总能源需求的一半)的环境成本,政策倾向于增加天然气的使用,特别是在中国。除了澳大利亚和卡塔尔,亚洲国家的主要新供应国将来自与石油一样长期平衡的供应国:中东和中东,还有可能是北美和东非。未来的增长需要新的投资和价格体系,以鼓励互联市场中不断增加的需求和供应。

未来的不确定性

近几十年来,油气世界经历了一次重大的再平衡。资源、基础设施、投资和需求之间的相互作用并不容易预测。的出现,美国的天然气出口,运输成本的变量,建立新的液化天然气供应所需的投资亚太地区和东部非洲,需要巩固商业气体与政府间交易策略,新的核投资的速度和范围,减少煤炭使用量的规模都将影响全球市场。

随着业内人士在ADIPEC开会讨论当前趋势,看看这种再平衡将如何进行将是一件令人着迷的事情。

这个故事首次出现在: